A l’heure où la question du financement des pensions de retraite est au cœur des débats et que le taux de remplacement diminue, se constituer un patrimoine en vue de la retraite devient une préoccupation majeure pour les Français.

Le gouvernement semble également inciter les épargnants à se tourner vers ce type de solutions en rendant la retraite par capitalisation accessible à tous, en simplifiant son mode de fonctionnement et en offrant de meilleures perspectives de rendements.

Le choc de simplification du système de retraite supplémentaire a été amorcé, en 2018, par la loi PACTE et la mise en place d’un produit unique: Le Plan Epargne Retraite (PER). Ce nouveau produit met fin à la confusion autour des anciens dispositifs : PERCO, article 83, PERP… aux règles hétérogènes et parfois complexes, pouvant effrayer l’épargnant. Même la gestion des capitaux a été simplifiée avec l’ouverture de la gestion pilotée pour tous.

Cette attractivité va être renforcée par la réforme des retraites n cours qui prévoit notamment la baisse des cotisations retraites sur les hauts revenus permettant aux particuliers de réallouer les fonds vers des contrats retraite.

L’objectif annoncé par le gouvernement est d’augmenter les encours d’épargne retraite de 50% d’ici 2022.

Qu’est-ce que l’épargne retraite ?

Présentation générale

L’épargne retraite définit les dispositifs complémentaires, pouvant être souscrits par un actif ou par l’employeur, afin de compléter les prestations de l’assurance-vieillesse.

Ce dispositif se décline en deux phases : Une phase « d’épargne » au cours de la vie active, et une phase de « versement » au moment du départ à la retraite (sauf cas spécifiques de déblocage anticipé) pouvant être une sortie en rente viagère (versement mensuels) et pour certains produits, une sortie en capital (versement de tout ou partie des fonds).

Rétrospective de l’ancien système

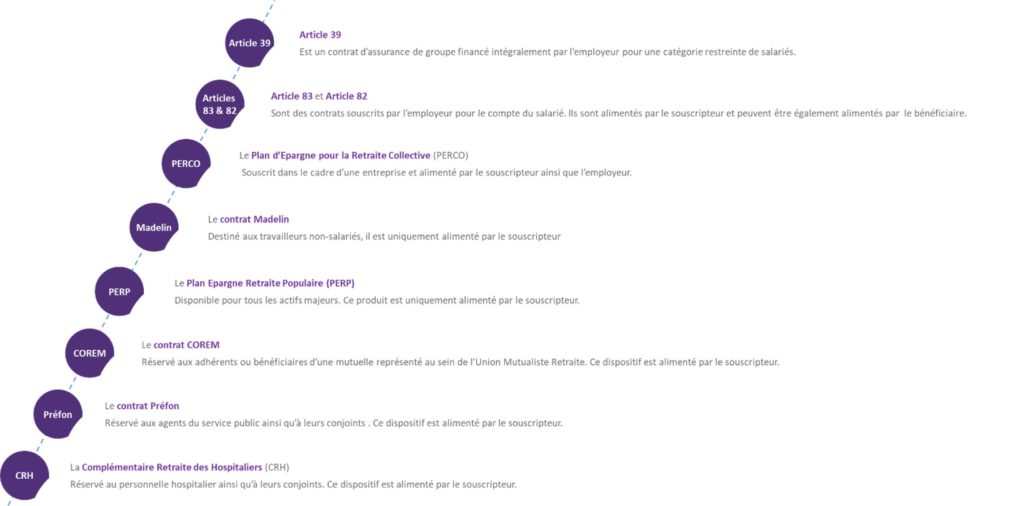

Avant la loi PACTE, les produits disponibles se classaient en plusieurs catégories, selon la nature du souscripteur.

Ces produits sont encore commercialisables jusqu’au 1er octobre 2020.

Les causes d’un manque de popularité.

En 2019 l’épargne retraite des français représentait seulement 4,6% (soit 230Md€) de l’épargne totale (environ 5000Md€).

Le Ministre de l’Economie et des Finances, Bruno Le Maire, évoque des causes multiples à l’origine de ce désintérêt.

Tout d’abord, de nombreuses contraintes pour les épargnants :

- Un grand nombre de produits, avec des règles fiscales spécifiques.

- Des situations de déblocages anticipées trop restrictives et trop spécifiques.

- Une faible portabilité obligeant parfois les épargnants à cumuler plusieurs produits.

- Des modalités de sortie rigides, principalement en rente viagère. Les frais de rente viagère sont élevés pour de faibles rendements. En résulte une mauvaise optimisation de ce type de placements.

Par ailleurs, l’ancien dispositif n’était pas suffisamment attractif pour les entreprises :

- Une faible attractivité auprès des épargnants de ces solutions peu investies en actions n’incitant pas les entreprises à proposer ce type de dispositifs.

- Une difficulté à proposer des produits attractifs et adaptés aux besoins d’une épargne longue.

Face à ce constat, le PER a pour vocation de clarifier le marché et la réforme des retraites vise à renforcer l’attractivité de ce produit auprès des épargnants.

Quels sont les changements majeurs induits par le PER ?

La simplification au cœur du PER

Le Plan d’Epargne Retraite (PER) prend la forme d’un contrat d’assurance de groupe ou compte-titres. Il peut être souscrit auprès d’un assureur, d’une mutuelle, d’une institution de prévoyance ou encore, auprès d’un gestionnaire d’actifs.

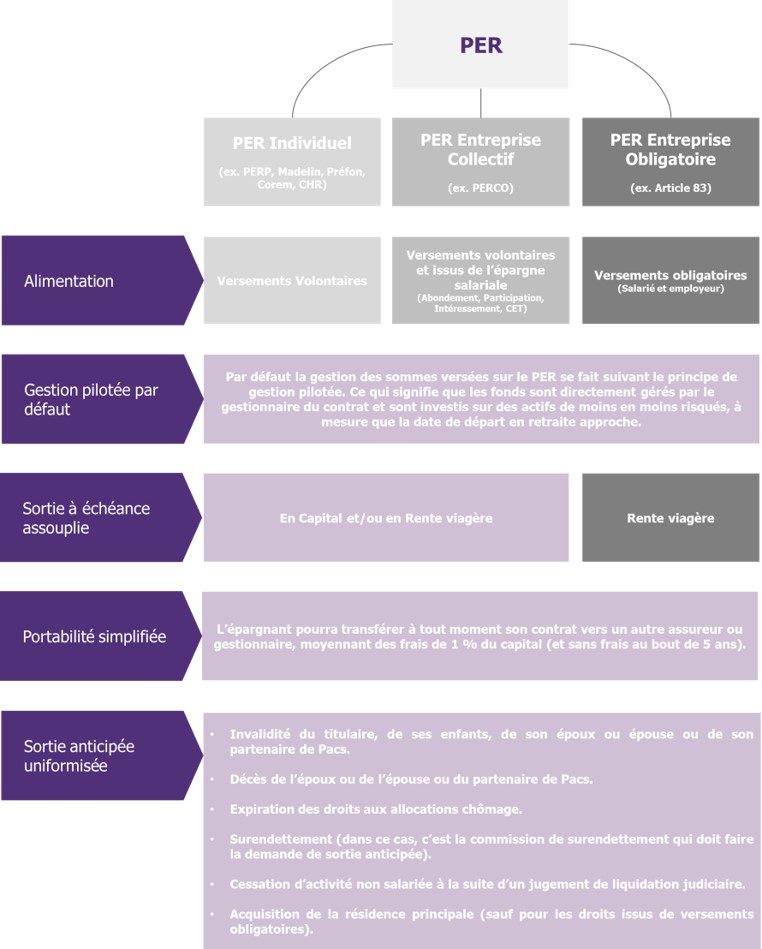

Le PER, lancé le 1er octobre 2019, regroupe l’ensemble des anciens dispositifs et se décline en trois catégories, selon l’origine des sommes versées. Ces catégories sont étanches, une fois affectés, il est impossible, pour l’épargnant, de transférer ses fonds vers une autre catégorie.

Ce dispositif sera également portable tout au long de la carrière de l’épargnant. Son contrat sera transférable à tout moment vers un autre assureur ou gestionnaire, moyennant 1 % du capital (et sans frais au bout de 5 ans).

L’ouverture de la gestion pilotée à tous permet à chaque épargnant de voir ses fonds gérés directement par le gestionnaire du contrat, en fonction du niveau de risque qu’il souhaite prendre. Le grand atout de la gestion pilotée est donc de démocratiser l’investissement en actions, ainsi de garantir de meilleurs rendements aux épargnants.

Fig. 1 : Récapitulatif des caractéristiques du PER

Focus sur la fiscalité un chantier encore complexe

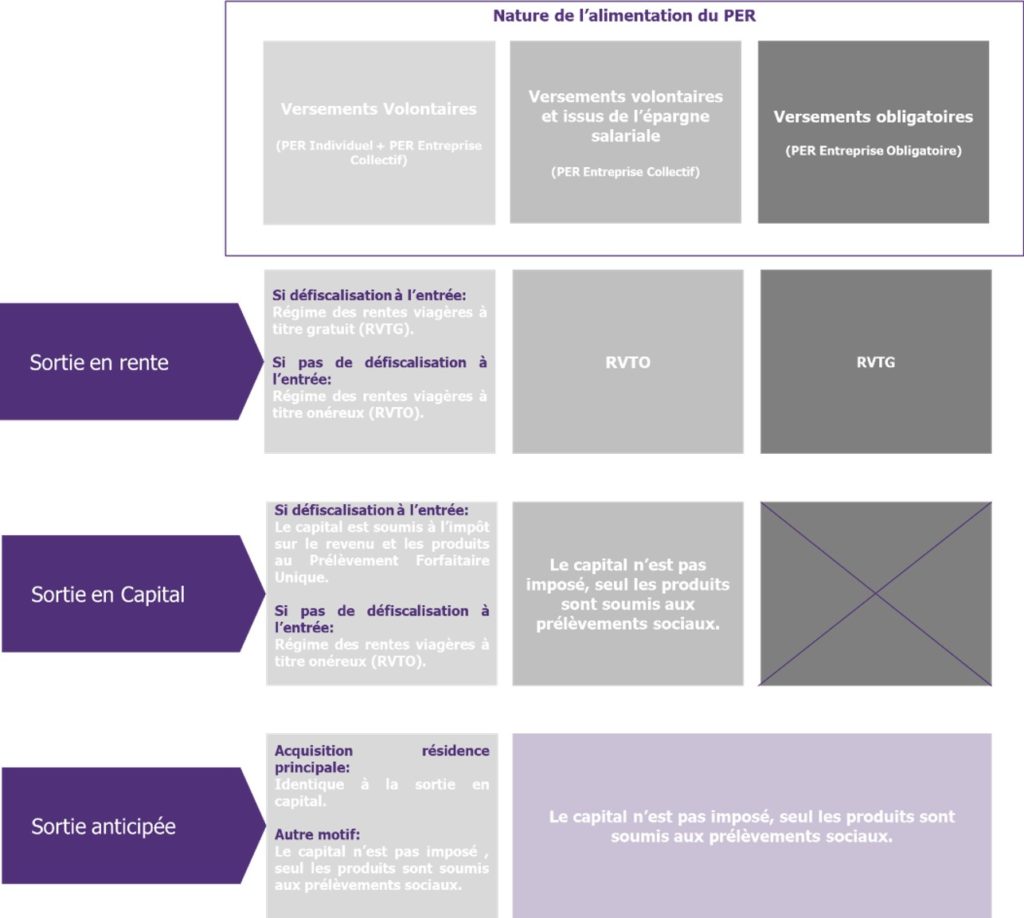

La fiscalité à l’entrée : les versements issus de l’épargne salariale et les versements obligatoires sont exonérés fiscalement pour l’employeur. Concernant les versements volontaires ils peuvent être déduits fiscalement de l’assiette de l’impôt sur le revenu sauf si l’épargnant y renonce.

La fiscalité à la sortie : la fiscalité à la sortie reste complexe et varie en fonction de la nature du versement et de la nature de la sortie.

Fig.2 : Modalités fiscales du PER

Consommateurs, que faire de vos anciens produits ?

Les conserver

Les épargnants pourront conserver et effectuer des versements sur leurs anciens produits. Cependant, au-delà du 1er Octobre 2020, l’épargnant ne pourra bénéficier des nouvelles modalités.

Transférer sur un compartiment du PER

Les avantages du PER sont multiples, néanmoins des points d’attention sont à observer :

- Pour les PERP de moins de 2000 euros, si aucun versement n’a été effectué sur les 4 dernières années, il y a une possibilité de sortie anticipée qui n’existe pas pour le PER.

- Penser à comparer les rentes. En effet, certains anciens contrats ont une meilleure conversion en rente, ou un minimum de rente garanti plus élevé que le PER.

- Pour les PERP, il y a une possibilité de sortie en capital de 20% avec une taxe de 7,5% et qui n’existe pas pour le PER.

- Pour certains contrats ouverts via une association d’épargnants, la décision de transfert se prendra en assemblée générale et pourra avoir lieu sans le consentement de l’épargnant.

Enfin il sera également possible de transférer son assurance vie de plus de 8 ans vers un PER en bénéficiant d’un avantage fiscal, à condition, que ce transfert intervienne avant le 1er janvier 2023 et que le rachat soit effectué au moins 5 ans avant le départ en retraite.

Conclusion

Ces reformes interviennent dans un contexte de taux bas où les rendements de nombreux produits d’épargne s’amenuisent.

La loi PACTE et la réforme des retraites en cours ont pour vocation à dynamiser l’épargne retraite en offrant de meilleures perspectives de rendements aux épargnants grâce à la gestion pilotée, afin d’inciter l’investissement en action.

Néanmoins d’après un sondage réalisé début octobre par l’IFOP: 90 % des personnes interrogées disent préférer « une épargne sécurisée, qui rapporte peu mais ne présente aucun risque de perte » à « une épargne risquée, qui rapporte beaucoup mais présente un risque de perte ».