Rendements de l’assurance-vie : qui offre quoi ?

Souple, rentable et dotée d’une fiscalité avantageuse, l’assurance vie est le placement le plus plébiscité par l’épargnant français, avec 1 700 milliards d’euros d’encours au début de l’année 2019.

Les contrats d’assurances vie disposent de trois supports d’investissement :

- Les fonds en euros : qui offrent une garantie en capital.

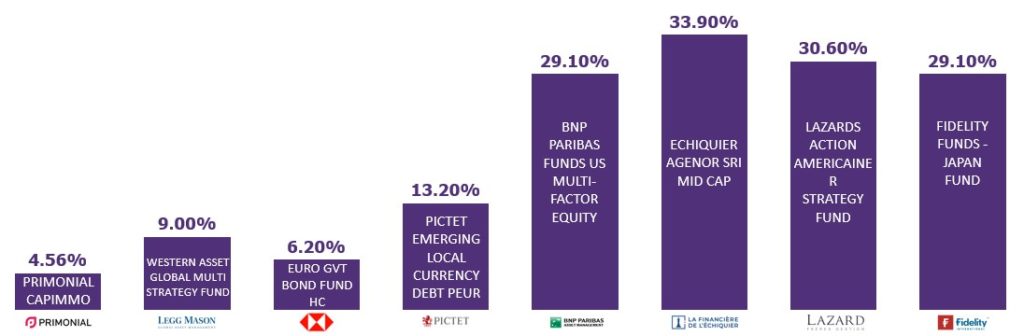

- Les unités de compte (UC) : qui n’offrent pas de garantie sur le capital et qui sont investies en parts de SICAV, SCI, SCPI, FCP ou trackers, eux-mêmes principalement investis en immobiliers, actions ou obligations.

- Les fonds euro-croissance : qui offrent une garantie en capital valable seulement au terme du contrat dont l’échéance est fixée à au moins huit ans.

En 2019, 70% des versements en assurance vie ont été réalisés sur des fonds en euros.

Néanmoins, dans un contexte durable de taux obligataires bas voire négatifs, les fonds en euros des assurances vie sont mécaniquement impactés. Les premières communications des assureurs annoncent une baisse de la rémunération des capitaux investis sur des fonds euros ainsi que des mesures de restrictions pour accéder à ces fonds garantis.

A cela s’ajoute la potentielle suppression de l’avantage fiscal des contrats souscrits avant le 1er janvier 1983 par un amendement du Projet loi Finance.

Entre la remise en cause du modèle économique et des avantages fiscaux, le placement le plus populaire des français est-il menacé ? Tour d’horizon de ce qui attend les épargnants pour 2020.

La fin des fonds euros ?

Une rentabilité en baisse

Dans un contexte durable de taux obligataires bas voire négatifs, les fonds euros des assurances vie sont directement impactés, car composés à 80% d’obligations (d’entreprises et d’Etats). Face à la chronicité de cette situation, les assureurs sont vivement incités par l’autorité de contrôle prudentiel et de résolution (ACPR), à répercuter la baisse des taux d’intérêts sur la rémunération servie à leurs clients.

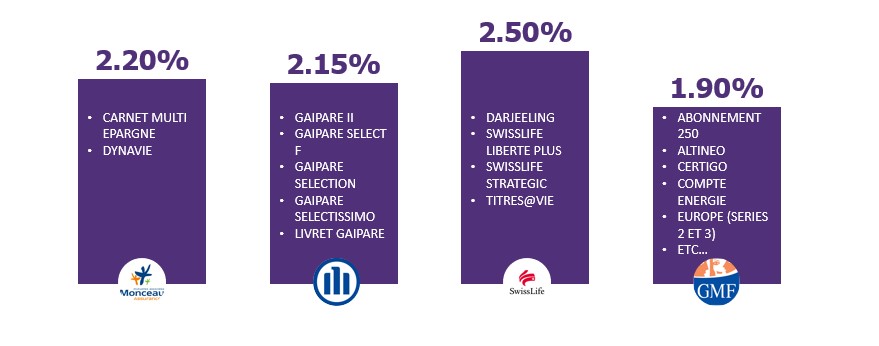

Alors que la rémunération servie pour 2018 s’élevait en moyenne à 1,80%, pour 2019 les experts s’attendent à un taux moyen de 1,40%.

Performances 2019 – Meilleurs fonds euros

Un accès restreint et une incitation à privilégier d’autres supports.

Les assureurs envisagent ainsi le durcissement de l’accès aux fonds euros, afin de limiter les nouveaux versements et de protéger les souscripteurs ayant déjà investis. Cela permettra également aux assureurs de contenir leurs investissements dans des obligations à taux négatif. En effet, ces dernières mettent non seulement à mal le rendement servi aux épargnants mais aussi la garantie du capital des assurés.

- Crédit Swiss : un client qui place plus de 60 % de son argent dans des contrats en UC pourra bénéficier d’un taux de rendement de 2,5 %, au lieu de 1 %, sur ses contrats en euros.

- Generali : les versements sur les fonds en euros seront limités à 40% du total.

- Allianz : les nouveaux contrats d’assurance vie proposés par Allianz France seront ouverts à des clients apportant un capital minimal de 30.000 euros et acceptant qu’au moins 30% de celui-ci soit placé en unités de compte.

Ces mesures, entre autres, visent à privilégier les supports en unité de compte et euro-croissance.

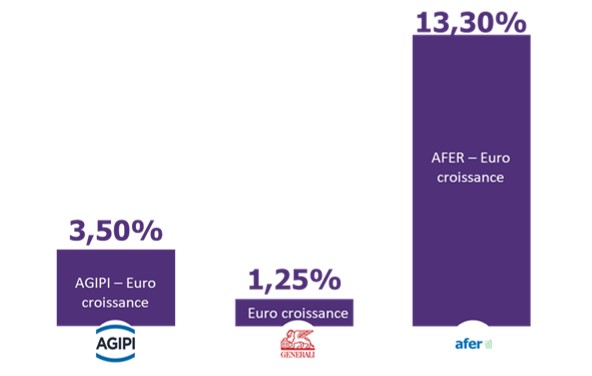

Performances 2019 – Meilleurs fonds euros–croissance

Performances 2019 – Meilleurs fonds euros-croissance

De nouveaux fonds euros ?

Début septembre, l’ACPR (Autorité de contrôle prudentiel et de résolution) avait encouragé les assureurs à renoncer au modèle économique du fonds en euros tel que nous le connaissons aujourd’hui et à imaginer de nouvelles solutions d’épargne.

Un constat partagé également par les assureurs. Pour Jean Laurent Garnier (PDG de Generali France) « L’assurance-vie a été construite autour d’un pilier central qui s’appelait le fonds euros, et bien le fonds euros, c’est terminé ».

Néanmoins tous les acteurs du marché ne sont pas aussi catégoriques.

Du côté de Spirica, filiale de Crédit Agricole Assurances dédiée aux courtiers internet et aux conseillers en gestion de patrimoine, la réflexion est en cours autours de la conception/ingénierie de nouveaux fonds euros à garantie partielle.

Dans cette logique, Daniel Collignon, directeur général de Spirica, explique/précise que « Pour les nouveaux souscripteurs, si les taux ne remontent pas, les fonds euros actuels pourraient être remplacés par de nouveaux fonds avec une garantie en capital plus faible, par exemple à 96%, pour éviter de désavantager trop lourdement les épargnants actuels. »

La remise en cause de l’avantage fiscal.

L’avantage fiscale des contrats souscrits avant le 1er janvier 1983.

Le succès de l’assurance vie auprès des épargnants français s’explique en partie grâce à sa fiscalité avantageuse. Notamment pour les contrats d’assurance vie ouverts avant le 1er janvier 1983 qui bénéficiaient d’une fiscalité très avantageuse. Lors d’un rachat, total ou partiel, les plus-values étaient totalement exonérées d’impôts et ce quelle que soit la date du versement. Elles n’étaient alors que soumises qu’aux prélèvements sociaux (17,2%).

Une situation inéquitable pour les épargnants.

Le projet de loi de finances 2020, qui fixe le projet de budget 2020 a été présenté par le Gouvernement le 27 septembre 2019. Après son vote au Parlement au cours du dernier trimestre, la version définitive de la loi de finances a été publiée au Journal officiel le 28 décembre 2019.

Pour les députés cosignataires de l’amendement au PLF 2020 mettant fin à l’avantage fiscale des contrats souscrits avant 1983, cette proposition est motivée par le fait que la situation est d’autant plus inéquitable pour les épargnants que cette exonération s’applique également sur les primes versées après le 1er janvier 1983.

« Alors que le stock de ces anciens contrats était appelé à s’éteindre au décès de leur assuré, la possibilité d’adjoindre un nouvel assuré au contrat, notamment par le mécanisme de la co-souscription, permet potentiellement de les pérenniser sans remise en cause de leur antériorité fiscale ».

En effet, une jurisprudence de la Cour de cassation a confirmé la possibilité de transmettre l’avantage fiscale en adjoignant au contrat un nouvel adhérent assuré. Ainsi l’assurance-vie ne se dénouait pas au décès du premier souscripteur. Le contrat pouvait ainsi être prolongé et prendre fin uniquement à la mort du dernier assuré. Si l’assurance-vie a été ouverte avant le 1er janvier 1983, l’assuré survivant continue ainsi à bénéficier de l’exonération fiscale.

Ce projet de loi prévoit la fin de l’avantage fiscal dérogatoire pour « aligner la fiscalité des vieux contrats d’avant 1983 sur celle des contrats plus récents : les plus-values engendrées par des versements qui auraient lieu après l’adoption de ce présent projet de loi de finances seraient imposées au taux réduit de 7,5 % ».

Les conséquences pour les détenteurs de ces contrats

Cette mesure s’applique donc aux versements effectués à compter du 1er janvier 2020. Pour ces versements, en cas de rachat, les gains seraient taxés à 17,2% (prélèvements sociaux) dans la limite de 4 600 euros pour un célibataire et de 9 200 euros pour un couple. Au-delà, les gains seraient taxés au taux de 24,7% ? soit 7,5% d’impôt sur le revenu et 17,2% de prélèvements sociaux.

Dans ce contexte de remise en cause du modèle économique de l’assurance vie, l’épidémie de COVID-19 pourrait avoir de lourdes conséquences sur l’avenir de ce produit. La crise sanitaire met les marchés financiers sous pression et pénalise directement les unités de compte. Les épargnants ayant investi en UC pourraient être tentés de se réorienter vers des produits dont le capital est garanti, comme les fonds en euros. Cependant, ces fonds, constitués à hauteur d’environ 80 % d’obligations d’Etat ou d’entreprises, pourraient également souffrir de la crise incitant les particuliers à retirer tout ou partie de leur épargne. Un mouvement de décollecte qui pourrait fragiliser les assureurs.